Nuova emissione BTP Valore. Niente di diverso da due mesi fa; stupisce il fatto che la scadenza sia così ravvicinata, non stupisce chi scrive perché se si vuole tenere i conti sotto controllo è necessario non impegnarsi a lungo – a meno che non si paventi la concreta possibilità di un’inflazione galoppante – se non addirittura prevederne il rimborso anticipato.

di Luca Lippi

Il Comunicato Stampa numero 48 del 11/4/2024 specifica: Il Ministero dell’Economia e delle finanze annuncia la quarta emissione del BTP Valore che avrà luogo da lunedì 6 maggio a venerdì 10 maggio (fino alle ore 13), salvo chiusura anticipata. Questa emissione speciale offre l’opportunità di investire in uno strumento di grande successo come il BTP Valore, sia a chi non ha ancora avuto modo di sottoscriverlo nel precedente collocamento, sia a tutti i piccoli risparmiatori e affini a cui è dedicato.

Avrà una durata di sei anni, cedole pagate ogni tre mesi con rendimenti prefissati e crescenti nel tempo sulla base di un meccanismo “step up” di 3+3 anni. Il premio finale extra sarà pari allo 0,8% per chi lo acquista durante i giorni di collocamento e lo detiene fino alla scadenza.

L’investimento potrà partire da un minimo di 1.000 euro, avendo sempre la certezza di veder sottoscritto l’ammontare richiesto. Il titolo viene acquistato alla pari (prezzo pari a 100) e senza commissioni durante i giorni di collocamento.

I tassi minimi garantiti nei primi tre anni e nel successivo triennio, congiuntamente al codice ISIN che identifica il titolo, verranno comunicati venerdì 3 maggio.

Comunicazioni ufficiali sul sito MEF

Come per le precedenti emissioni, il BTP Valore potrà essere acquistato esclusivamente dai piccoli risparmiatori attraverso il proprio home banking, se abilitato alle funzioni di trading online, o rivolgendosi al proprio referente in banca o all’ufficio postale presso cui si possiede un conto corrente con il conto deposito titoli. Prevista la consueta tassazione agevolata per tutti i titoli di Stato al 12,5% su cedole e premio fedeltà, l’esenzione dalle imposte di successione, oltre che – come previsto dalla legge di bilancio per il 2024 – l’esclusione dal calcolo ISEE fino a 50.000 euro, al completamento dell’iter di attuazione della misura. I sottoscrittori, come sempre, potranno cedere interamente o in parte il titolo prima della sua scadenza, senza vincoli e alle condizioni di mercato.

Il collocamento avrà luogo sulla piattaforma MOT (il mercato telematico delle obbligazioni e titoli di Stato di Borsa Italiana) per il tramite di due banche dealers: Intesa Sanpaolo S.p.A. e UniCredit S.p.A. Le comunicazioni ufficiali sulla nuova emissione del BTP Valore, le FAQ, la scheda informativa e la Nota tecnica per gli operatori saranno resi disponibili sul sito del MEF (www.mef.gov.it) e sul sito del Dipartimento del Tesoro alla sezione Debito Pubblico (www.dt.mef.gov.it/debitopubblico).

Analisi

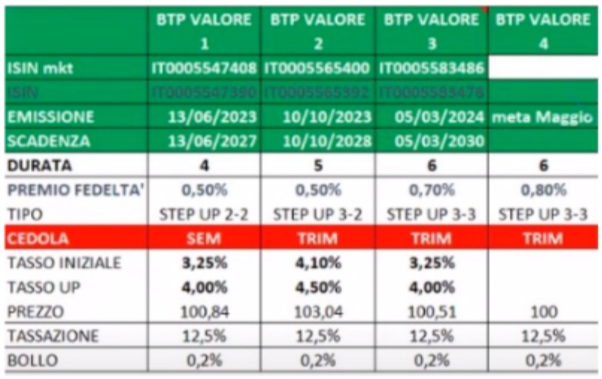

Nella figura si vedono tutte le emissioni dell’obbligazione fino ad oggi. Le emissioni comprate in collocamento hanno il premio fedeltà, addirittura per l’emissione di maggio – la quarta – il premio fedeltà – previsto per chi lo compra in collocamento, mantenendolo fino a scadenza – è stato già fissato a 0,8 per cento – 0,1 per cento in più rispetto alla terza emissione di marzo ultimo scorso -.

Chi acquista l’obbligazione dopo l’emissione, rivendendola sul mercato prima della scadenza, esiste un ISIN di mercato – nella figura è visibile sopra l’ISIN CUM (di collocamento) –. Quest’ultimo è necessario al Ministero per individuare il target cui è dedicato il valore mobiliare e per tracciare chi ha diritto al bonus fedeltà e chi no.

La prima emissione quota (dati di sabato 13 aprile) 100, 84, la seconda emissione quota 103,4 perché eravamo in una situazione di tassi più alti, le cedole erano appiattite sui rendimenti all’epoca dell’emissione altrimenti l’asta su titolo sarebbe andata deserta. In seguito i tassi, lentamente hanno cominciato a scendere e quindi la terza emissione – comunque troppo generosa – sabato quotava 100,51.

Diversificazione

La media dei tassi a sei anni ristretta in un frame di 18 mesi è circa 3,7 per cento, la stessa media con i tassi al ribasso è 3,4 per cento, presumibilmente la cedola della quarta emissione dovrebbe oscillare tra il 4 per cento e il 3,7 per cento. Questa brevissima considerazione è sufficiente per abbassare il capo a chi sospende considerazioni fin quando non verrà resa pubblica la cedola. Come vedete è semplicissimo prevederla. Inoltre considerando il mercato di riferimento (piccoli risparmiatori) andare a cavillare su 0,1 per cento è veramente da mitomani.

Quello che sposta per un risparmiatore sono SEMPRE solo due cose: le scadenze devono sposare con le esigenze dell’investitore; la concentrazione in portafoglio di questi strumenti (BTP Italia e BTP Valore) deve adeguarsi al concetto della diversificazione.

BTP in circolazione

Il BTP valore attualmente già in circolazione si conta in un valore complessivo, per tutte e tre le emissioni, di 52 miliardi, si presume di arrivare a 70 miliardi con la quarta emissione. Sul mercato c’è già un po’ di liquidità su questo titolo, allo stato attuale circa un miliardo e mezzo. Per liquidità si intende che qualcuno ha già venduto questo titolo prima della scadenza e quindi è disponibile per essere acquistato da chi non ha potuto in emissione. La quotazione è perfettamente in linea col mercato e quindi se si vuole cogliere l’occasione di godere di buone cedole fino alla scadenza è possibile acquistare le vecchie emissioni sapendo che non godrà del premio fedeltà.

Il debito pubblico è 2500 miliardi, distribuito – per scadenze – come segue: 13 per cento fino a tre anni; 10 per cento tra tre e cinque anni; 21 per cento tra cinque e nove anni; da 10 a 15 anni il 23 per cento; 16 – 20 anni il 12 per cento; 21 – 30 anni alla scadenza il 5 per cento; oltre i trent’anni di scadenza il 16 per cento. Se quattro emissioni di BTP Valore fanno 70 miliardi, avendo emissioni per qualche centinaio di titoli, l’emissione del BTP Valore – che esclude gli istituzionali – ha avuto realisticamente un grande successo. Soprattutto sta cercando di riportare il debito nelle mani degli italiani onde evitare giochini penosi da parte di staterelli infantili come accaduto nel 2011.

Investimento conservativo

La tassazione della nuova emissione è sempre del 12,5 per cento, come per le altre. In aggiunta, chi usufruisce dell’ISEE investire in BTP non cuba con l’ISEE fino a 50 mila euro, quindi c’è anche uno sconto fiscale che rende particolarmente appetibile questo “investimento”. Tuttavia è bene ricordare che il BTP è un investimento CONSERVATIVO. È totalmente inutile che gli sponsors di questo investimento chiamino in causa le generazioni più giovani.

Da un punto di vista squisitamente tecnico, il domani, per un giovane che deve costituire un capitale futuro per proseguire gli studi o avviare un’attività o semplicemente mettere su casa, non si costituisce con titoli che danno cedole!

Un esempio banale: per un giovane è più utile un PIR (piano individuale di risparmio) comprato in una formula di piano di accumulo per cinque anni e una durata complessiva di dieci anni, con la possibilità, data dallo Stato quest’anno – in Finanziaria – di potere godere dell’esenzione d’imposta fino a 40 mila euro sulle plusvalenze, è un’ottima alternativa per chi parla di FUTURO.